Etat-civil

PACS

TRANSFERT AUX OFFICIERS DE L’ÉTAT CIVIL “LES PACS” la loi n°2016-1547 du 18 novembre 2016 (article 48) de modernisation de la justice du XXIe siècle modifie les dispositions relatives au pacte civil de solidarité (PACS). A compter du 1er novembre 2017 (article 114, IV de la loi justice du XXIe siècle, la gestion du PACS sera assurée par les officiers de l’état civil.

* des pièces complémentaires pour la ou le partenaire étranger né(e) à l’étranger.

CHANGEMENT DE PRÉNOM

En référence au à l’article 56 de la Loi n°2016-1547 du 18/11/2016, entrée en vigueur au 20/11/2016, circulaire du 17 février 2017 n° JUSC1701863C

* la modification de son prénom au lieu de la mairie de son domicile ou la mairie de naissance.

* les représentants légaux du mineur et du majeur sous tutelle.

Taxe de séjour

UNE RESSOURCE ESSENTIELLE !

La taxe de séjour a pour objectif de ne pas faire supporter au seul contribuable local les frais liés au tourisme. Les recettes de la taxe de séjour sont entièrement affectées à la promotion du tourisme de la collectivité perceptrice (Article L. 2333-27 du CGCT).

Qui paye la taxe de séjour ?

La taxe de séjour s’applique à toute personne hébergée à titre onéreux qui n’est pas domiciliée dans la commune. Elle est due par les clients majeurs.

Qui la collecte et pour qui ?

Elle est collectée au réel par l’hébergeur, ou par un tiers collecteur que sont les plateformes de réservation, en charge de son prélèvement et de son reversement auprès de l’Office de Tourisme Lascaux-Dordogne, Vallée Vézère.

Office de Tourisme Lascaux-Dordogne, Vallée Vézère

07 55 59 00 44

taxedesejour@lascaux-dordogne.com

Taxe d'aménagement

Vous souhaitez construire un abri dans votre jardin, une piscine ou une autre construction ? Vous serez peut-être redevable de la taxe d’aménagement. Quelle est cette taxe ?

QU’EST CE QUE LA TAXE D’AMÉNAGEMENT ?

La taxe d’aménagement est un impôt local perçu par la commune, le département et, en Île-de-France seulement, par la région.

Cet impôt sert principalement à financer les équipements publics (réseaux, voiries) nécessaires aux futures constructions et aménagements.

QUELS TRAVAUX SONT CONCERNÉS PAR LA TAXE ?

Cette taxe est due si vous entreprenez des opérations de construction, reconstruction ou agrandissement de bâtiments nécessitant l’obtention d’une des autorisations d’urbanisme suivantes :

- permis de construire,

- permis d’aménager,

- déclaration préalable de travaux.

À SAVOIR

La taxe est également due en cas de construction ou d’aménagement sans autorisation ou en infraction à l’autorisation accordée.

QUELLES SONT LES SURFACES CONCERNÉES PAR LA TAXE ?

La taxe d’aménagement est due pour toute création de surface de plancher close et couverte dont la superficie est supérieure à 5 m2 et d’une hauteur de plafond supérieure ou égale à 1,80 mètre, y compris les combles et les caves.

Les abris de jardin (même démontables) ou toute autre annexe (véranda par exemple) que vous seriez susceptible de construire à l’extérieur de votre maison entrent aussi dans le champ de la taxe d’aménagement.

Les bâtiments non couverts tels les terrasses ou ouverts sur l’extérieur comme les pergolas, sont exclus de la surface taxable.

Certains aménagements comme les piscines, bien qu’exclus de la surface taxable, sont toutefois soumis à la taxe d’aménagement de façon forfaitaire.

Raccordement Fibre

Sur le territoire de la commune Les Farges, c’est Le Service public de la fibre en Nouvelle-Aquitaine (NATHD) qui vous accompagne dans votre parcours d’accès à la fibre.

La Société Publique Locale Nouvelle-Aquitaine THD (NATHD) est l’outil de la Région et des collectivités des 7 départements les plus ruraux de Nouvelle-Aquitaine. Opérateur d’infrastructure, sa mission est d’exploiter et de commercialiser, via une Délégation de Service Public, le réseau fibre d’initiative publique construit par ses actionnaires les Syndicats mixtes numériques.

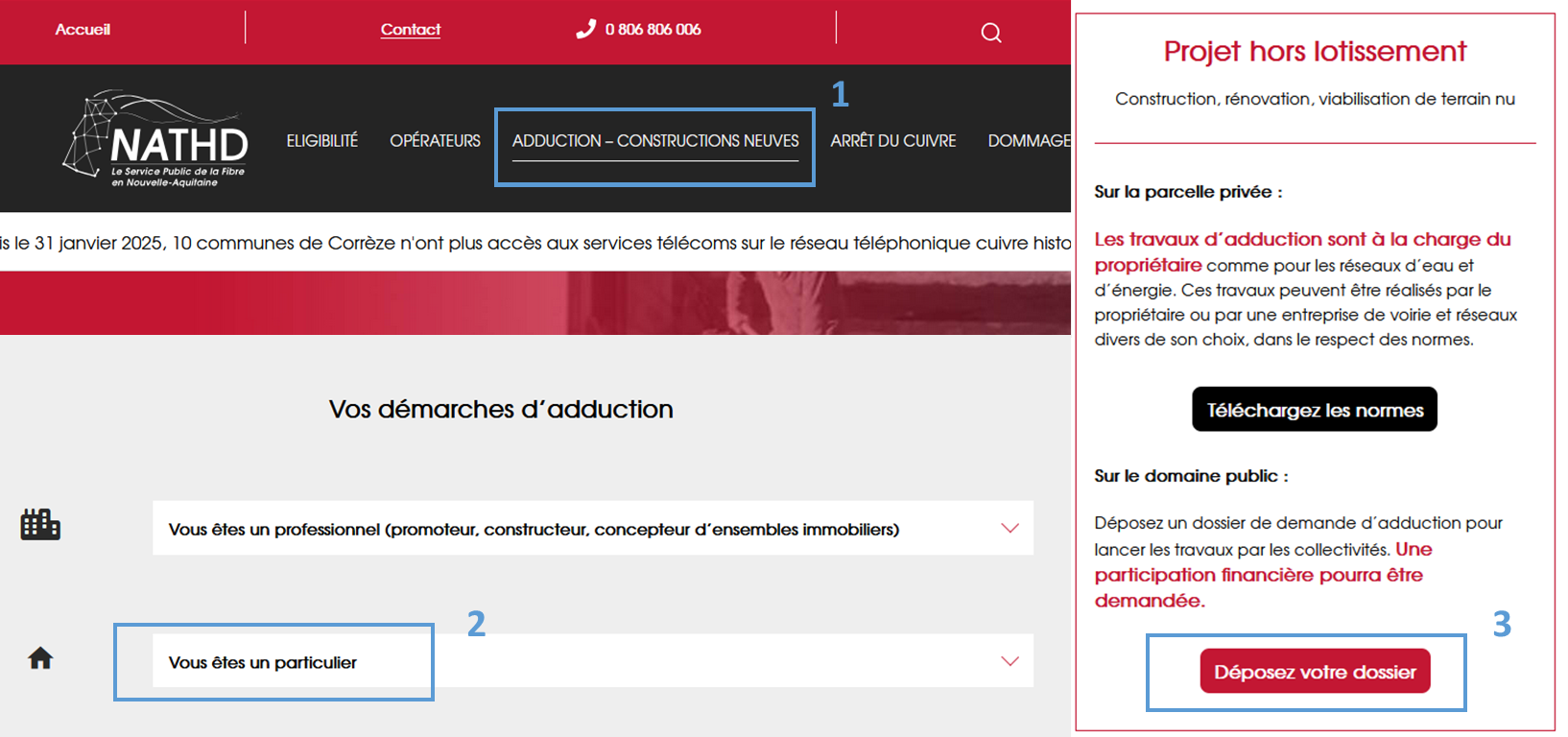

VOS DÉMARCHE EN QUELQUES CLIC

Puis suivez les instruction ci-dessous :

Droits & Démarches

Fiche pratique

Taxe sur la vente de terrains nus rendus constructibles

Vérifié le 01/01/2023 - Direction de l'information légale et administrative (Première ministre)

Le propriétaire qui vend un terrain non bâti, mais qui a été rendu constructible suite à la modification du plan local d'urbanisme (PLU), doit payer une taxe sur la plus-value réalisée à l'occasion de la vente. La déclaration est faite par un notaire.

Pour en savoir plus

-

Évolution de l'indice des prix à la consommation : ensemble des ménages (hors tabac)

Institut national de la statistique et des études économiques (Insee)

-

Coefficients d'érosion monétaire

Ministère chargé des finances